路線価による土地の相続税評価額の計算方法をわかりやすく説明

本記事は、いい相続の姉妹サイト「遺産相続弁護士ガイド」で2020年8月27日に公開された記事を再編集したものです。

路線価地域にある土地を相続した場合、画地調整の計算が複雑で難しいと感じられる方は多いかと思います。 この記事は、一つ一つの画地調整の計算方法について、それぞれの個別記事も用意し、詳しく、分かりやすく説明します。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。提携する税理士・行政書士は初回面談無料、相続のお悩みをプロが解決します。遺言書や遺産分割協議書の作成、相続税申告のご相談、相続手続の代行など「いい相続」にお任せください。

また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

路線価の調べ方と見方

路線価の調べ方と見方については以下の記事で説明しています。

なお、路線価を調べた結果、実は倍率地域だったという方は、「倍率地域とは?倍率地域の土地の評価額の計算方法を丁寧に説明」をご参照ください。

▼めんどうな相続手続きは専門家に依頼しましょう▼路線価による相続税評価額の計算方法

路線価地域に所在する宅地の相続税評価は路線価方式(路線価によって評価する方式)によって行います。

路線価とは土地の1平方メートル当たりの評価額なので、土地の評価額は、簡易的には、「路線価×地積(土地の面積)」で計算できます。

画地調整等

しかし、路線価方式では、次の画地調整率等により、加算、減算して評価することとされています。

- 奥行価格補正率

- 側方路線影響加算率

- 二方路線影響加算率

- 間口狭小補正率

- 奥行長大補正率

- 不整形地補正率

- 規模格差補正率

- 無道路地の評価による控除

- がけ地補正率

- 特別警戒区域補正率

- 容積率の異なる2以上の地域にわたる宅地の評価による控除

- 私道の評価

- セットバックを必要とする宅地の評価

- 都市計画道路予定地の区域内にある宅地の評価

- 大規模工場用地等の評価

以下、それぞれについて説明します(詳しく説明している個別記事をご案内します)。

奥行価格補正率

奥行価格補正率とは、土地が接している道路からの奥行が深い(又は浅い)土地の相続税評価額を計算する際に、土地の価額を減額するために乗じる(掛け算する)割合です。

詳しくは「奥行価格補正率とは?奥行価格補正率表の見方と計算方法を説明」をご参照ください。

側方路線影響加算率・二方路線影響加算率

側方路線影響加算率とは、正面と側方に路線がある宅地(角地又は準角地)を評価する際に、側方路線に接していることが宅地の価値に与える影響を加味して、正面路線のみに接する場合の価額に一定額を加算するために、側方路線の路線価に乗じるための割合です。

二方路線影響加算率とは、正面と裏面に路線がある宅地を評価する際に、二方路線に接していることが宅地の価値に与える影響を加味して、正面路線のみに接する場合の価額に一定額を加算するために、二方路線の路線価に乗じるための割合です。

側方路線影響加算率及び二方路線影響加算率については「側方路線影響加算率を使った評価方法を税理士がわかりやすく説明」をご参照ください。

間口狭小補正率

間口狭小補正率とは、相続税の計算上、間口の狭小な宅地等を評価する際に、その宅地の路線価に乗じることができる割合です。

詳しくは「間口狭小補正率とは?表の見方と間口の狭小な宅地等の評価方法」をご参照ください。

奥行長大補正率

奥行長大補正率とは、相続税の計算上、奥行が長大な土地を評価する際に、その土地の路線価に乗じることができる割合です。

詳しくは「奥行長大補正率とは?表の見方や不整形地補正との併用についても」をご参照ください。

不整形地補正率

不整形地とは、整形地(長方形(正方形も含む)の土地)ではない土地のことをいいます。

不整形地の価額は、奥行価格補正などによって計算した価額に、その不整形の程度、地区及び地積の大小に応じ、地区区分及び地積区分に応じた「不整形地補正率表」に定める補正率を乗じて計算した価額により評価します。

詳しくは「不整形地とは?奥行・間口の取り方と補正率表の見方、評価方法」をご参照ください。

規模格差補正率

地積規模の大きな宅地(平たく言うと、広い宅地)の相続税評価額は、規模格差補正率によって減額できます。

詳しくは「地積規模の大きな宅地の評価が適用できるケースと評価額の計算方法」をご参照ください。

無道路地の評価による控除

無道路地の評価とは、接道義務を満たしていない等の理由により建物を建築することができない土地を評価する際に、評価額の最大40%を控除できる制度です。

詳しくは「無道路地の評価について事例を元に税理士がわかりやすく説明!」をご参照ください。

がけ地補正率、特別警戒区域補正率

がけ地とは、一般に急斜面の土地のことをいいます。

相続税の計算上、がけ地等を有する宅地の価額は、その宅地のうちに存するがけ地等の部分ががけ地等でないとした場合の価額に、がけ地補正率を乗じて計算した価額によって評価します。この制度のことを「がけ地等を有する宅地の評価」といい、「がけ地等を有する宅地の評価」を適用することを「がけ地補正」といいます。

また、土砂災害特別警戒区域内の土地を評価する際は、特別警戒区域補正率を乗じます。

がけ地等を有する宅地が土砂災害特別警戒区域内にある場合は、がけ地補正と特別警戒区域補正を同時に計算します。

がけ地補正及び特別警戒区域補正率について詳しくは「がけ地とは?がけ地補正率表の見方とがけ地の評価方法を説明」をご参照ください。

容積率の異なる2以上の地域にわたる宅地の評価による控除

容積率とは、建築基準法第52条に規定する建築物の延べ面積の敷地面積に対する割合をいいます。

容積率が異なる2以上の地域にわたる宅地の自用地1?当たりの価額(K)は、次の算式により計算します。

元の評価額×(1−控除割合)

上の算式中の「控除割合」は、次の算式により計算した値の小数点以下3位未満を四捨五入した値です。

上の算式中の「容積率が価額に及ぼす影響度」は、地区区分に応じて下の表のとおりです。

| 地区区分 | 影響度 |

|---|---|

| 高度商業地区、繁華街地区 | 0.8 |

| 普通商業・併用住宅地区 | 0.5 |

| 普通住宅地区 | 0.1 |

なお、正面路線に接する部分の容積率が他の部分の容積率よりも低い宅地のように、この算式により計算した割合が負数(マイナス)となるときは適用しません。

私道の評価

私道には、公共の用に供するもの、例えば、通抜け道路のように不特定多数の者の通行の用に供されている場合と、専ら特定の者の通行の用に供するもの、例えば、袋小路のような場合がありますが、前者に該当するものは、その私道の価額は評価しないことになっており(つまり評価額0円)、後者に該当するものは次の算式により計算します。

元の評価額×0.3

私道の評価については「私道の相続税評価額の計算方法を税理士がわかりやすく説明」をご参照ください。

セットバックを必要とする宅地の評価

セットバックを必要とする宅地とは、建築基準法第42条第2項に規定する道路に面しており、将来、建物の建替え時等に同法の規定に基づき道路敷きとして提供しなければならない部分を有する宅地のことをいいます。

セットバックを必要とする宅地の自用地としての評価額は、次の算式により計算します。

自用地の評価額−自用地の評価額×(該当地積÷総地積)×0.7

都市計画道路予定地の区域内にある宅地の評価

都市計画道路予定地の区域内にある宅地の自用地としての評価額は、次の算式により計算します。

自用地の評価額×補正率

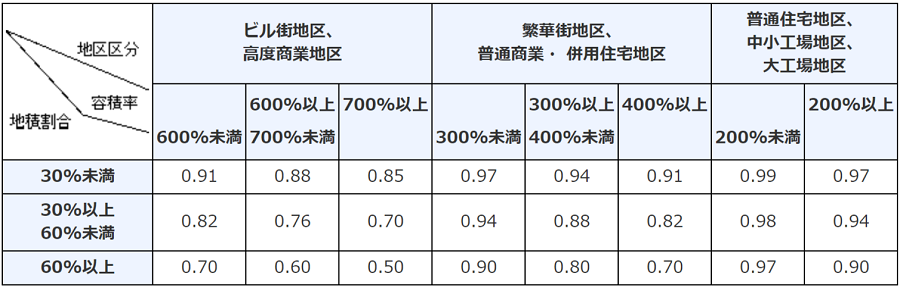

上の算式中の「補正率」は、地区区分、容積率、地積割合の別に応じて下の表のとおり定められています。

上の表中の「地積割合」とは、その宅地の総地積に対する都市計画道路予定地の部分の地積の割合をいいます。

また、評価の対象となる宅地等が倍率地域にある場合、普通住宅地区内に所在するものとします。

大規模工場用地等の評価

大規模工場用地等

「大規模工場用地」とは、一団の工場用地の地積が5万平方メートル以上のものをいいます。

ただし、路線価地域においては、大工場地区として定められた地域に所在するものに限ります。

「一団の工場用地」とは、工場、研究開発施設等の敷地の用に供されている宅地及びこれらの宅地に隣接する駐車場、福利厚生施設等の用に供されている一団の土地をいいます。

なお、その土地が、不特定多数の者の通行の用に供されている道路、河川等により物理的に分離されている場合には、その分離されている一団の工場用地ごとに評価します。

路線価地域に所在する大規模工場用地の価額は、正面路線の路線価にその大規模工場用地の地積を乗じて計算した価額によって評価します。

倍率地域に所在する大規模工場用地の価額は、その大規模工場用地の固定資産税評価額に倍率を乗じて計算した金額によって評価します(倍率地域の場合は「土地及び土地の上に存する権利の評価明細書」ではなく「相続税申告書第11表」を使用します)。

地積が20万?以上のものの価額は、上記により計算した価額の100分の95に相当する価額によって評価します。

ゴルフ場用地等

ゴルフ場用地の評価額は、原則として、次の算式により計算します。

宅地とした場合の価額×地積×0.6−1?当たりの造成費×地積

自用地以外の場合

これまで説明してきた画地調整によって自用地(土地の所有者が自分で使用する土地)としての評価額を計算することができます。

自用地以外の場合は、さらに評価額を下げることができます。

次の4つのケースについて説明します。

- 貸宅地

- 貸家建付地

- 借地権

- 貸家建付借地権

貸宅地

貸宅地とは、「借地権など宅地の上に存する権利の目的となっている宅地」のことで、簡単に言うと、「人に貸している宅地」のことです。

貸宅地の評価額は、次の算式により計算します。

自用地の評価額×(1−借地権割合)

借地権割合は路線価図に記載されています。

各路線に数字とA〜Gのアルファベットが記されています。

数字は路線価を、アルファベットは借地権割合を表していています。

借地権割合を調べたい土地の面している路線のアルファベットを確認します。

各アルファベットの借地権割合は次のとおりです。

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

土地が複数の路線に接している場合は、正面路線の借地権割合を採用します。

路線価地域であるにもかかわらず、路線価と借地権割合が定められていない路線もあります。

その場合の借地権割合は20%とします。

詳しくは「貸宅地とは。評価方法と貸家建付地との違い、貸宅地による相続税対策」をご参照ください。

貸家建付地

貸家建付地とは、貸家の敷地の用に供されている宅地、すなわち、所有する土地に建築した家屋を他に貸し付けている場合の、その土地のことをいいます。

貸家建付地の評価額は次の算式により計算します。

自用地の評価額×(1−借地権割合×借家権割合×賃貸割合)

借地権割合については貸宅地の説明をご参照ください。

借家権割合は、2020年現在、全国どの地域でも30%となっています。

賃貸割合は、「当該家屋の各独立部分の床面積の合計のうち課税時期において賃貸されている各独立部分の床面積の合計」を「当該家屋の各独立部分の床面積の合計」で除した(割った)値です。

なお、この「各独立部分」とは、建物の構成部分である隔壁、扉、階層(天井及び床)等によって他の部分と完全に遮断されている部分で、独立した出入口を有するなど独立して賃貸その他の用に供することができるものをいいます。

相続した、または、贈与を受けた家屋の各独立部分の床面積の合計が100?で、そのうち、課税時期(相続時または贈与を受けた時)において賃貸されている各独立部分の床面積の合計が80?であった場合の賃貸割合は、「80?÷100?=0.8」となります。

なお、継続的に賃貸されていたアパート等の各独立部分で、例えば、次のような事実関係から、アパート等の各独立部分の一部が課税時期において一時的に空室となっていたに過ぎないと認められるものについては、課税時期においても賃貸されていたものとして差し支えありません。

- 各独立部分が課税時期前に継続的に賃貸されてきたものであること

- 賃借人の退去後速やかに新たな賃借人の募集が行われ、空室の期間中、他の用途に供されていないこと

- 空室の期間が、課税時期の前後の例えば1か月程度であるなど、一時的な期間であること

- 課税時期後の賃貸が一時的なものではないこと

詳しくは「貸家建付地の相続税評価額の計算方法と貸家建付地による相続税対策」をご参照ください。

借地権

借地権とは、建物の所有を目的とする地上権、または、土地の賃借権のことをいいます。

借地権の評価額は、次の算式により計算します。

自用地の評価額×借地権割合

詳しくは「借地権を相続する前にこれだけは絶対に知っておくべき8つの必須知識」をご参照ください。

貸家建付借地権

貸家建付地借地権とは、貸家の敷地の用に供されている借地権のことをいいます。

貸家建付借地権の評価額は、次の算式により計算します。

借地権の評価額×(1−借家権割合×賃貸割合)

詳しくは「貸家建付借地権とは?評価方法等についてわかりやすく説明!」をご参照ください。

▼相続対策は一人で悩まず専門家に相談しましょう▼

路線価方式の計算には「土地及び土地の上に存する権利の評価明細書」を使用する

路線価地域の宅地を相続した場合は、「土地及び土地の上に存する権利の評価明細書」を使用して評価額を計算し、相続税申告書に添付しなければなりません。

「土地及び土地の上に存する権利の評価明細書」については「土地及び土地の上に存する権利の評価明細書の書き方と記載例」をご参照ください。

▼あなたに必要な相続手続き、ポチポチ選択するだけで診断できます!▼

▼あなたに必要な相続手続き、ポチポチ選択するだけで診断できます!▼

まとめ

以上、路線価地域に所在する土地の相続税評価額の計算方法について説明しました。

路線価方式の計算方法は、かなり複雑だと感じられたのではないでしょうか?

路線価方式は、税理士でも土地評価の経験があまりない場合は、最大限の評価減を引き出すことは難しいものです。

ましてや、一般の方がご自分で評価すると、評価方法を誤り税務調査によって過少申告が指摘され追徴課税がなされたり、反対に高く評価してしまい税額も高くなってしまったり(この場合、税務署は「もっと安くなりますよ」とは言ってくれません)といったケースが生じるおそれが極めて高いでしょう。

土地の評価に精通した税理士なら、あらゆる評価減の制度を駆使して、評価額を目一杯下げることが可能です。

路線価地域の場合は特に、土地の評価に精通した税理士に相談して進めることを強くお勧めします。税理士をお探しの方はお気軽にご連絡ください。

▼実際に「いい相続」を利用して、税理士に相続税申告を依頼した方のインタビューはこちら

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。提携する税理士・行政書士は初回面談無料、相続のお悩みをプロが解決します。遺言書や遺産分割協議書の作成、相続税申告のご相談、相続手続の代行など「いい相続」にお任せください。

また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

Webで無料相談はこちら

Webで無料相談はこちら