相続税の基礎控除の改正で相続税がかかる人が倍増!税理士が解説

本記事は、いい相続の姉妹サイト「遺産相続弁護士ガイド」で2020年7月24日に公開された記事を再編集したものです。

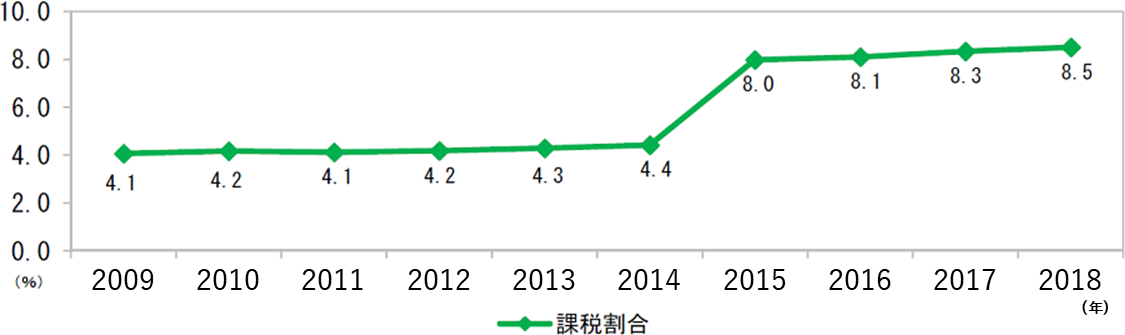

2015年から相続税の基礎控除について法改正があり、相続税がかかる人が、改正前と比べて2倍近くに増えています。

この記事では、相続税の基礎控除についてわかりやすく説明します。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。提携する税理士・行政書士は初回面談無料、相続のお悩みをプロが解決します。遺言書や遺産分割協議書の作成、相続税申告のご相談、相続手続の代行など「いい相続」にお任せください。

また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

相続税の基礎控除とは?

相続税の基礎控除とは、遺産額(課税価格)に税率を乗じる(掛ける)等して相続税額を算出する前に、遺産額から控除する(差し引く)金額のことです。

基礎控除があることによって、遺産額が一定額以下の場合は、相続税が課されません。

もし、少額の遺産にまで相続税を課していては、それにより遺族の生活が困窮する可能性がありますので、遺産額が一定額以下の場合は、相続税が課されないように、基礎控除が存在するのです。

しかし、2015年に改正相続税法が施行され、基礎控除額が減額されました。

基礎控除額が減額されたということは、少ない遺産額でも相続税が課されることになったということです。

相続税の基礎控除の改正

相続税の基礎控除は、改正前は「5000万円+1000万円×法定相続人の数」でしたが、改正後は「3000万円+600万円×法定相続人の数」になりました。

改正の前後の基礎控除額を、法定相続人の数ごとをまとめると下の表のようになります。

| 法定相続人の数 | 改正前の基礎控除額 | 改正後の基礎控除額 |

| 1人 | 6000万円 | 3600万円 |

| 2人 | 7000万円 | 4200万円 |

| 3人 | 8000万円 | 4800万円 |

| 4人 | 9000万円 | 5400万円 |

| 5人 | 1億円 | 6000万円 |

なお、法定相続人の数は、相続の放棄をした人がいても、その放棄がなかったものとした場合の相続人の数をいいます。

また、被相続人に養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人(実子がいないときは2人)までとなります。

なお、次のいずれかに当てはまる人は、実の子供として取り扱われますので、すべて法定相続人の数に含まれます。

- 被相続人との特別養子縁組により被相続人の養子となっている人

- 被相続人の配偶者の実の子供で被相続人の養子となっている人

- 被相続人と配偶者の結婚前に特別養子縁組によりその配偶者の養子となっていた人で、被相続人と配偶者の結婚後に被相続人の養子となった人

- 被相続人の実の子供、養子又は直系卑属が既に死亡しているか、相続権を失ったため、その子供などに代わって相続人となった直系卑属。なお、直系卑属とは子供や孫のことです。

相続税の基礎控除の改正はいつから?

相続税の基礎控除の改正は、2015年1月1日以降の相続について適用されます。

改正による影響

改正によって、相続税が課される人が増えました。

改正前の2014年の相続税の課税があった被相続人(相続される人=財産を残す人)の割合は4.4%でしたが、改正後の2015年は8.0%、2016年は8.1%、2017年は8.3%、2018年は8.5%と増えました。

また、課税対象者が増えたことによって全体の納付税額も増えました(改正によって遺産総額の小さい被相続人も課税対象となったため被相続人1人当たりの納付税額は減っています)。

2014年が1兆3908億円(被相続人1人当たりでは2,473万円)であったのに対し、2015年は1兆8116億円(被相続人1人当たりでは1,758万円)、2016年は1兆8681億円(被相続人1人当たりでは1,764万円)、2017年は2兆185億円(被相続人1人当たりでは1,807万円)、2018年は2兆1087億円(被相続人1人当たりでは1813万円)となっています。(国税庁「相続税の申告状況について」より)

税収が増えることは国にとっては喜ばしいことですが、遺産額が改正前の基礎控除額ぎりぎりだった人にとっては、この改正は痛いですね。

他の改正点

2015年1月1日以降の相続について、基礎控除以外にも、次の点について併せて改正がありました。- 最高税率の引き上げなど税率構造の変更

- 未成年者控除及び障害者控除の控除額の引き上げ

- 小規模宅地等の特例の改正

以下、それぞれについて説明します。

最高税率の引き上げなど税率構造の変更

相続税の税率は、改正の前後で下の表のとおり変更されました。| 法定相続分に応ずる取得金額 | 改正前 | 改正後 | ||

|---|---|---|---|---|

| 税率 | 控除額 | 税率 | 控除額 | |

| 1000万円以下 | 10% | − | 変更なし | |

| 1000万円超3000万円以下 | 15% | 50万円 | ||

| 3000万円超5000万円以下 | 20% | 200万円 | ||

| 5000万円超1億円以下 | 30% | 700万円 | ||

| 1億円超2億円以下 | 40% | 1,700万円 | 40% | 1,700万円 |

| 2億円超3億円以下 | 45% | 2,700万円 | ||

| 3億円超6億円以下 | 50% | 4,700万円 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 | ||

法定相続分に応ずる取得金額が、2億円超3億円以下の場合と、6億円超の場合のみ相続税の税率が5ポイント増加しています。

相続税の計算方法については「相続税率は何%?事前に知っておくべき相続税の計算方法と節税方法」をご参照ください。

未成年者控除及び障害者控除の控除額の引き上げ

未成年者控除

未成年者控除の控除額が、改正前の「20歳までの1年につき6万円」から、「20歳までの1年につき10万円」に引き上げられました。

未成年者控除については「相続税の未成年者控除を適用して相続税を安くする簡単な方法」をご参照ください。

障害者控除

障害者控除の控除額は、改正前は「85歳前までの1年につき6万円(特別障害者は12万円)」でしたが、改正後は「85歳前までの1年につき10万円(特別障害者は20万円)」になりました。

障害者控除については「相続税の障害者控除で税金が最大1700万円引!手帳無しでも可能性有り」をご参照ください。

小規模宅地等の特例の改正

小規模宅地等の特例について、3つの改正が行われました。

- 居住用の宅地等(特定宅地用宅地等)の限度面積の拡大(改正前:240平方メートル⇒改正後:330平方メートル)

- 居住用と事業用の宅地等を選択する場合の適用面積の拡大(改正前:合計400平方メートル⇒改正後:合計730平方メートル)

- 適用要件の緩和

適用要件の緩和については、次の2つの場合において緩和されました。

- 二世帯住宅に居住していた場合

- 老人ホームなどに入居又は入所していた場合

小規模宅地等の特例について詳しくは「小規模宅地等の特例で8割減で大幅に節税する方法と意外な落とし穴」をご参照ください。

また、小規模宅地等の特例については、この2015年の改正以降も2019年にも改正が行われています。

2018年の改正については「相続税改正のポイント|平成31年(2019年)速報/平成30年(2018年)の内容」の「特定事業用宅地等に係る小規模宅地等についての相続税の課税価格の計算の特例の見直し」の項目をご参照ください。

まとめ

以上、相続税の基礎控除の改正について説明しました。

相続税申告については相続税に精通した税理士に相談することをお勧めします。税理士をお探しの方はお気軽にご連絡ください。

▼実際に「いい相続」を利用して、税理士に相続税申告を依頼した方のインタビューはこちら

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。提携する税理士・行政書士は初回面談無料、相続のお悩みをプロが解決します。遺言書や遺産分割協議書の作成、相続税申告のご相談、相続手続の代行など「いい相続」にお任せください。

また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。