孫へ生前贈与する方法|暦年課税制度と相続時精算課税制度、教育資金、結婚資金、住宅資金の非課税枠

相続税の節税対策のひとつとして、生前に子や孫に財産の一部を贈与する生前贈与という方法があります。

相続財産に課税される相続税と比較して、贈与した財産に課税される贈与税の方が税率は高く、闇雲に贈与をしてしまうとかえって高い税金を納めなければならなくなりますが、暦年贈与など非課税となる制度を利用することで節税効果が期待できます。

この原稿では生前贈与の中でも特に孫に贈与することを中心に、生前贈与のメリットや暦年課税制度(暦年贈与)と相続時精算課税制度、さらに生前贈与の非課税特例などについてご説明します。

目次

孫に生前贈与するメリット

孫に生前贈与するメリットを簡単にまとめると、節税効果が期待できることと、教育資金などの必要な資金を必要なタイミングで渡せることの2点です。

相続税の節税対策になる

生前贈与をすると、相続税の課税対象となる財産を減らせるため、相続税を軽減できます。

ただし、生前贈与をすることで贈与税が課税されますし、贈与税の方が相続税よりも高く設定されています。それでも節税につながるのは、非課税で贈与できる控除額などが設定されているからです。基本的な制度は、暦年課税制度(暦年贈与)と相続時精算課税制度の2つですが、そのほかにもいくつかの非課税特例があるので、それらを上手に活用することで控除額以内で贈与することができます。

どの財産を、いつ、誰に、いくら渡すのかによって、課される税金の総額は変わります。したがって節税のために生前贈与を検討する際には、贈与税と相続税の納税額を試算し、どちらがより税金が低くなるかを確認する必要があります。細かな法令やそれぞれの家庭の事情などによっても異なりますので、詳しくは専門家に相談することをお勧めします。

自分が元気なうちに、孫に財産を渡せる

自分が築いた財産で孫を喜ばせたり、十分な教育を受けさせる。孫にとってはもちろん、孫のいる方にとっても嬉しいことではないでしょうか。しかし相続では、死亡してからしか財産を渡すことができません。一方、生前贈与は亡くなった後の相続ではなく、生前に贈与をすることで生きている間に財産を孫に渡すことができ、その喜ぶ顔を見ることもできます。

また、贈与される孫やその親にとっても、教育資金や結婚資金などに必要な、まとまったお金を必要な時にもらえて、負担が減るのはとても大きなメリットです。

▼相続対策にはどんなことがある?まずは調べることから始めましょう!▼

孫への生前贈与の方法は2種類ある

生前贈与を受ける際、贈与をされる側(受贈者)は暦年課税(暦年贈与)か相続時精算課税のどちらかを選ぶことができます。

毎年110万円の非課税枠、暦年課税制度(暦年贈与)

暦年課税制度(暦年贈与)とは

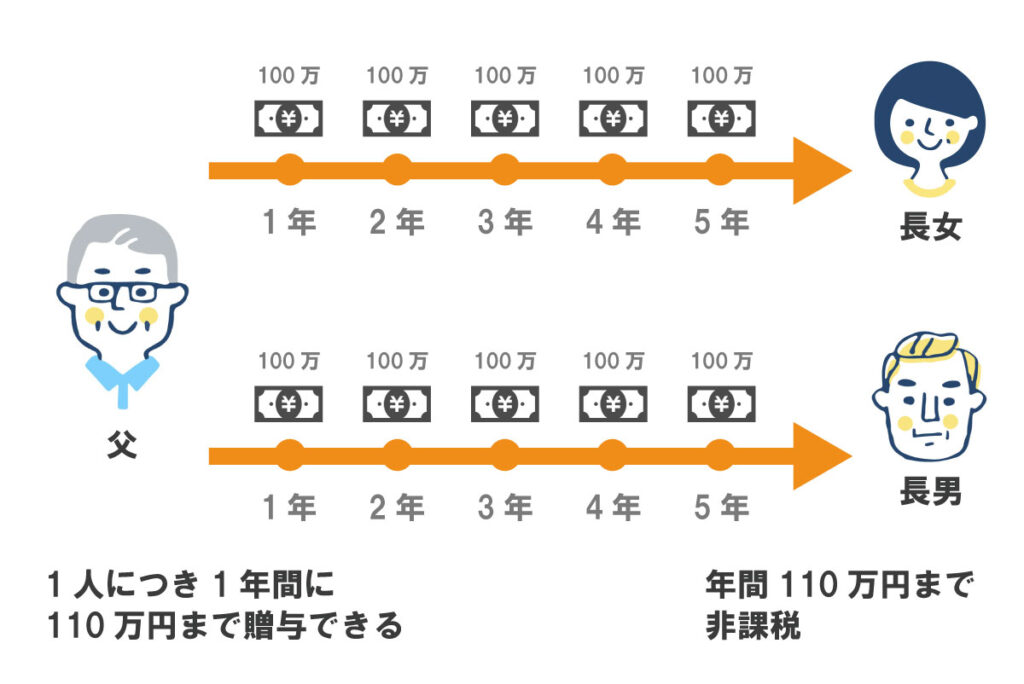

暦年課税(暦年贈与)とは、受贈者が1月1日~12月31日までの1年間に受け取った財産の合計額が110万円を超えた場合、110万円を超えた分に対して贈与税が課税される制度です。受贈者が相続時精算課税の申請をしなければ、暦年課税(暦年贈与)を選択したことになります。

つまり、暦年課税(暦年贈与)を選択すれば、1年間で110万円まで非課税で贈与を受け取ることができます。

贈与税の課税対象となる金額の計算式

1年間の贈与額-110万円=贈与税の課税対象となる金額

贈与税額の計算式

暦年課税(暦年贈与)のポイント

暦年課税(暦年贈与)の大きなポイントは、税務署などへの手続きがいらないことです。贈与額が基礎控除額の範囲内なら、贈与があったことを申告する必要はありません。

また、年間110万円まで非課税というのは、贈与する側1人につきではなく、贈与される側、受贈者1人につき110万円まで非課税です。したがって、何人から贈与されても、受贈者1人が1年間に贈与された額が110万円以下であれば、贈与税はかかりません。

【例1】2人から1年間に50万円ずつ贈与を受けた場合

50万円×2人-110万円=-10万円

→110万円以下なので、贈与税は発生しない

【例2】2人から1年間に110万円ずつ贈与を受けた場合

110万円×2人-110万円=110万円

→110万円を超えた金額に対して、贈与税が発生する

もう1つのポイントは、何度でも繰り返し利用できるということです。年間110万円というと、たくさん財産を持っている人には節税効果が少ないと思われるかもしれませんが、10年間続ければ1,100万円を非課税で贈与することができるというわけです。

一方、注意しなければならない点としては、一定の時期ごとに贈与される定期贈与と判断された場合、贈与された総額から基礎控除額の110万円を差し引いた額が贈与税の対象となり、後々課税されてしまう可能性もあるという点です。贈与があったという事実を税務署に認めてもらうためにも、贈与契約書で贈与の証拠を残すことと、銀行振込などでお金の流れを記録しておくことをおすすめします。

暦年課税(暦年贈与)の2つの税率、「一般税率」と「特例税率」

贈与税率は、贈与者と受贈者との続柄や受贈者の年齢に応じて、「一般税率」と「特例税率」に区分されています。親や祖父母などの直系尊属から、(贈与の年の1月1日時点で)18歳以上の子や孫などの直系卑属への贈与は、「特例贈与財産」として贈与財産に対する税率が低くなっています。

【一般贈与財産用】(一般税率)

| 基礎控除後の課税価格 | 200万円 以下 |

300万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

3,000万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

【特例贈与財産用】(特例税率)

| 基礎控除後の課税価格 | 200万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

4,500万円 以下 |

4,500万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

【例】贈与財産が500万円で、特例贈与財産の場合

基礎控除後の課税価格 500万円-110万円=390万円

贈与税額 390万円×15%-10万円=48.5万円

暦年課税(暦年贈与)の申告

贈与税の申告と納税は、原則として受贈者が、贈与があった年の翌年の2月1日から3月15日までにすることになっています。申告書は、郵便や信書便による送付または税務署の時間外収受箱へ投函するほか、e-Taxを利用して提出(送信)することができます。

また、申告期限までに申告しなかった場合や、実際にもらった額より少ない額で申告した場合には、本来の税金のほかに加算税がかかります。納税が期限に遅れた場合は、その遅れた税額に対して延滞税がかかりますので注意しましょう。

暦年課税(暦年贈与)のまとめ

- 贈与者:条件なし(直系尊属なら特例税率を適用)

- 受贈者:条件なし(直系卑属で18歳以上なら特例税率を適用)※令和4年4月1日以後の贈与については、贈与年の1月1日において18歳以上に変更

- 非課税枠:受贈者1人当たり年間110万円

- 非課税枠を超えた場合の課税:110万円を超えた額の10~55%

- 確定申告:110万円以下なら不要

- 申告と納付の期限:贈与の翌年の2月1日~3月15日

- メリット:計画的な贈与によって節税できる。相続権がない人にも贈与可能

- デメリット:非課税枠が小さい。非課税枠を超えた場合の税率が高い

暦年課税の持ち戻しの対象期間の変更

令和5年度税制改正により、暦年課税における相続税の持ち戻し期間が3年から7年に変更になりました。これは令和6年1月1日以降の贈与から適用されます。

相続税の持ち戻しとは、被相続人の相続財産のほかに、贈与されていた財産を相続財産として相続税の計算に含めることです。令和6年1月1日以前は被相続人の亡くなる前3年間に贈与した財産について相続財産に持ち戻すことになっていましたが、これが7年間に延長されたということです。

ただし、ただ対象期間が延長されたわけではなく、4~7年以上前のものはその期間に贈与された額から100万円控除した額が持ち戻しの対象となります。

▼相続対策は一人で悩まず専門家に相談しましょう▼

2,500万円まで特別控除額がある、相続時精算課税制度

相続時精算課税制度とは

相続時精算課税は、(贈与の年の1月1日時点で)60歳以上の親や祖父母から、18歳以上の子や孫へ贈与する場合に選択することが可能です。相続時精算課税を選択すると、受け取った額の合計が2,500万円を超えるまで贈与税が非課税となる制度です。また、年110万円まで基礎控除があり、年110万円以下の贈与であれば贈与税がかからず、かつ2500万円の累計に含める必要がありません。

贈与された財産は、相続発生時に相続財産として加算され、相続税が課税されます。つまり、本来贈与税を課税するものを、相続税の対象にして、課税されるタイミングを 先送りにする制度ということです。

令和6年1月より新しい相続時精算課税制度が適用

令和5年度の税制改正において、相続時精算課税制度に年間110万円の基礎控除が創設されます。年間110万円以下の贈与であれば贈与税はかからず、さらに、累計2,500万円までの特別控除に含める必要はありません。

また新しい相続時精算課税制度では、基礎控除の年間110万円を超えるかどうかで提出書類が異なります。

- 110万円超…贈与税申告書と相続時精算課税選択届出書をあわせて提出

- 110万円以下…相続時精算課税選択届出書のみ提出

相続時精算課税制度の計算例

例えば、祖父母の1億円の財産のうち2,610万円(限度額2,500万円+基礎控除110万円分)を相続時精算課税制度を使って孫に贈与したら、贈与税はかかりませんが、祖父母が亡くなって相続が発生したときには、残りの7,390万円の財産に2,500万円が加算されて、相続財産を9,890万円として相続税を計算します。

相続時精算課税制度のポイント

相続時精算課税制度は金額の上限はありますが、回数に制限はありません。例えば、1年目に1,000万円、2年目に1,000万円、5年後に500万円など、合計2,500万円になるまで非課税枠を利用することができます。

相続時精算課税は、暦年課税(暦年贈与)とは異なり、贈与者1人から最大で2,500万円まで非課税で贈与を受けられる制度です。したがって、祖父から2,500万円、祖母から2,500万円の贈与を受けた場合も、非課税枠内で贈与を受けることができます。

また、祖父母それぞれから贈与を受ける場合は、祖父からの贈与は相続時精算課税、祖母からの贈与は暦年課税(暦年贈与)という選択も可能です。ただし、同じ贈与者からの贈与において相続時精算課税制度と暦年課税(暦年贈与)を併用することはできません。

もし、贈与額が2,500万円を超えた場合は、超えた分の金額について一律20%の税金が発生します。

【例】祖父からの3,000万円の贈与について、相続時精算課税制度を選択する場合

課税される金額:3,000万円-110万円-2,500万円=390万円

贈与税額:390万円×20%=78万円

相続時精算課税制度のメリット

相続時精算課税制度は、課税の時期が先送りされるだけでメリットが少ないように感じますが、贈与するタイミングによって大きなメリットを生みます。

第一に、相続時精算課税制度の大きなメリットは、親や祖父母が生きている間に子や孫にまとまったお金を贈与することができるという点です。子の住宅購入資金や孫の教育費の援助など、大きな金額が必要な時に生きたお金として使うことができるというわけです。また、相続時に分割しづらい土地などの財産も、この制度を使えばスムーズに贈与できます。

第二に、贈与した財産は贈与時の価格で相続時に精算されるため、将来値上がりする可能性が高い財産を値上がり前に贈与することで、相続時の税負担を軽減できる可能性があります。例えば、500万円の時価で贈与した株式が相続時に1,000万円になっていても、相続財産に加算される金額は500万円になります。

第三に、賃貸アパートなどの収益を生む不動産を所有している場合、早めに贈与しておけば、家賃収入が祖父母ではなく孫に貯まるため、祖父母の財産が少なくなり相続税の負担が減ることになります。

ただし、相続税の税率は贈与税よりも低く設定されているため、相続税で課税された方が税の負担が軽いケースもあります。どちらが有利になるかを判断するには、税理士などの専門家に試算してもらうといいでしょう。

▼まずはお電話で相続の相談をしてみませんか?▼相続時精算課税制度のデメリット

相続時精算課税制度の注意すべき点も確認しておきましょう。

まず1つ目は、税務署へ申告する必要があるということです。いつ、誰から、どんな財産を、いくら贈与されたかを、受贈者が相続時精算課税選択届出書と添付書類を揃え申告します。なお、2回目以降、基礎控除額の年110万円以下の贈与は申告は不要です。

2つ目は、一度相続時精算課税制度を選択すると撤回できず、暦年課税(暦年贈与)に戻すことはできないという点です。

3つ目は、相続時精算課税制度を使って自宅を贈与した場合、小規模宅地の特例が使えなくなることです。これは、相続時の自宅の土地の評価が80%減額になるというとてもメリットの大きな特例です。例えば、祖父母の自宅の土地の評価が1億円なら、特例を使えば2,000万円の評価になるということです。

相続時精算課税のまとめ

- 贈与者:60歳以上の親、祖父母

- 受贈者:18歳以上の子、孫

- 非課税枠:合計2500万円と年110万円の基礎控除

- 非課税枠を超えた場合の課税:超えた額の20%

- 確定申告:必要

- 申告と納付の期限:贈与の翌年の2月1日~3月15日

- メリット:まとまったお金を必要な時に渡せる。年110万円までは非課税で申告不要。

- デメリット:一度選択すると変更できない。

贈与税のさまざまな非課税特例

暦年課税制度(暦年贈与)と相続時精算課税制度以外にも、贈与税には財産の種類や使途によりさまざまな非課税特例があります。これらを活用して、さらなる節税対策が可能になります。

教育資金は1,500万円まで非課税

親や祖父母から、30歳未満の子や孫に、教育資金を贈与したとき、1,500万円まで贈与税が非課税になる制度です(平成25年4月1日から令和8年3月31日までの期間限定措置)。

本来、扶養者が教育資金を出しても贈与税は非課税ですが、その贈与は教育資金が必要になるたびに行う必要があります。この制度は、教育資金を前もって一括贈与しても贈与税が非課税になるのが特徴です。教育資金を必要なタイミングで贈与しようと思っていても、もし亡くなってしまったら非課税で贈与することはできず、相続税の課税対象になってしまいます。この制度を利用すれば、生前に孫の教育資金を非課税で一括贈与することができ、相続税の課税対象とはなりません。

この制度が適用される教育資金の範囲には以下のようなものがあります。

教育資金の範囲

- 入学金、授業料、入園料、保育料、施設設備費または入学(園)試験の検定料など

- 学用品の購入費、修学旅行費、学校給食費など

- 学習塾や習い事などの費用や、そこで使用する物品の購入費(23歳の誕生日まで適用*)

- 通学定期券代、留学のための渡航費などの交通費

*ただし、23歳に達した日の翌日以後であっても、令和元年7月1日以後に支払われる一定の金銭のうち、教育訓練給付金の支給対象となる教育訓練を受講するための費用については非課税の対象となります。

この制度を使うためには、受贈者が金融機関に「教育資金口座」を開設し、金融機関を経由して教育資金非課税申告書を税務署に届け出る必要があります。贈与された資金は教育資金口座に預け入れ、必要になったときに引き出します。資金を引き出したときは、教育費用の領収書を所定の期日までに金融機関に提出しなければなりません。

なお、口座に残高がある場合は、次のように課税対象となります。

受贈者が30歳の時点で学校等に在学していなかったり、教育訓練を受けていない場合、贈与税の対象となります。受贈者が40歳に達した場合も、贈与税の対象となります。また、契約期間中に贈与者が死亡した場合は、受贈者が23歳未満の場合・学校等に在籍している場合・教育訓練を受けている場合を除いて、過去7年以内の預け入れ分が相続税の対象となります。

直系尊属から教育資金の一括贈与を受けた場合の非課税制度のまとめ

- 贈与者:親や祖父母

- 受贈者:30歳未満の子や孫(前年の所得が1000万円以下)

- 非課税枠:1,500万円(学校以外の費用は500万円まで)

- 確定申告:金融機関を経由して提出

- 申告期限:口座開設の日

- メリット:7年内加算の適用外。暦年課税制度(暦年贈与)と併用可能。

- デメリット:金融機関への領収書の提出が面倒

住宅購入資金は一定額まで非課税

親や祖父母から、18歳以上の子や孫に、住宅購入や増改築のための資金を贈与したとき、一定額まで贈与税が非課税になる制度です(令和4年度税制改正大綱によって令和5年12月31日まで延長されました)。非課税枠は、売買契約や請負契約等の締結日や住宅の種類により異なります。

直系尊属から住宅取得等資金の贈与を受けた場合の非課税限度額

住宅用の家屋の新築等に係る対価等の額に含まれる消費税等の税率が10%である場合

| 住宅用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 平成31年4月1日~令和2年3月31日 | 3,000万円 | 2,500万円 |

| 令和2年4月1日~令和3年3月31日 | 1,500万円 | 1,000万円 |

| 令和4年1月1日~令和5年12月31日 | 1,000万円 | 500万円 |

上記以外の場合

| 住宅用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| ~平成27年12月31日 | 1,500万円 | 1,000万円 |

| 平成28年1月1日~令和2年3月31日 | 1,200万円 | 700万円 |

| 令和2年4月1日~令和3年3月31日 | 1,000万円 | 500万円 |

| 令和4年4月1日~令和5年12月31日 | 1,000万円 | 500万円 |

国税庁のHPより

こちらの制度も、7年内加算の対象外なのでとても有効な手段です。なお、特例を受けるには、一定の書類を添付して税務署への申告が必要です。

また、この制度では暦年課税制度(暦年贈与)の併用も可能です。住宅取得資金の非課税対象となるのはあくまで住宅の購入や増改築のための費用で、仲介手数料など諸費用にあてることはできません。したがって、諸費用部分は暦年課税(暦年贈与)の基礎控除110万円を適用するといいでしょう。

この制度を利用するにあたって、以下のような条件がありますので注意してください。

住宅取得等資金の贈与を受けた場合の非課税の条件

- 贈与を受けた年の受贈者の所得が2,000万円以下

- 配偶者の親や祖父母からの贈与は対象外(養子縁組をしている場合は対象)

- 受贈者は過去に住宅取得資金について贈与税の非課税措置を受けていないこと

- 配偶者や親族から家屋の取得をしたものではないこと

- 贈与を受けた年の翌年3月15日までに全額をあてて新築等をすること

- 贈与を受けた年の翌年3月15日までにその家に住んでいること

- 登記簿上の床面積が50㎡以上240㎡以下、かつ、2分の1以上が居住用であること

- 新築または築20年(耐火建築物は25年)以内、または一定の耐震基準を満たした建物

直系尊属から住宅取得等資金の贈与を受けた場合の非課税制度のまとめ

- 贈与者:親や祖父母

- 受贈者:18歳以上の子や孫 (贈与を受けた年の1月1日時点)

- 非課税枠:表を参照

- 確定申告:必要

- 申告期限:贈与の翌年の2月1日~3月15日

- メリット:7年内加算の適用外。暦年課税制度(暦年贈与)または、相続時精算課税制度と併用可能

- デメリット:残額分については非課税限度内であっても贈与税が課せられる。貸したり転売したりすると課税されることがある

結婚・子育て資金は1,000万円まで非課税

親や祖父母から、18歳以上50歳未満の子や孫に、結婚や子育てのための資金を贈与したとき、1,000万円まで贈与税が非課税になる制度です(平成27年4月1日から令和7年3月31日までの期間限定措置)

教育資金と同様に、扶養している家族の結婚費用や出産費用は贈与税の対象外ですが、その贈与は結婚や出産のたびに行うことが前提です。この制度は、結婚や子育てのために必要な資金を前もって一括贈与しても贈与税が非課税になるのが特徴です。

この制度が適用される結婚・子育て資金の範囲には以下のようなものがあります。

- 挙式費用

- 新居費用(家賃、敷金など)

- 引っ越し費用

- 不妊治療費用や妊婦検診費用

- 分娩費用や産後ケア費用

- 子の医療費や保育料

この制度を使うためには、受贈者が金融機関に「結婚・子育て資金口座」を開設し、金融機関を経由して結婚・子育て資金非課税申告書を税務署に届け出る必要があります。贈与された資金は結婚・子育て資金口座に預け入れ、必要になったときに引き出します。資金を引き出したときは、結婚・子育て費用の領収書を所定の期日までに金融機関に提出しなければなりません。

なお、受贈者が50歳の時点で口座に残高がある場合は、贈与税の対象となりますので使い切れる額を贈与しましょう。また、契約期間中に贈与者が死亡した場合は、相続税の対象となります。

直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税制度のまとめ

- 贈与者:親や祖父母

- 受贈者:18歳以上50歳未満の子や孫(前年の所得が1,000万円以下)

- 非課税枠:1,000万円(結婚資金は300万円まで)

- 確定申告:金融機関を経由して提出

- 申告期限:口座開設の日

- メリット:7年内加算の適用外。相続税の2割加算(※)の適用外

- デメリット:贈与者が亡くなった時点で特例の適用が消失する。金融機関への領収書の提出が面倒

※2割加算とは、相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、被相続人の一親等の血族(代襲相続人となった孫を含む)及び配偶者以外の人である場合には、その人の相続税額にその相続税額の2割に相当する金額が加算される制度です。

▼あなたに必要な相続手続き、ポチポチ選択するだけで診断できます!▼

孫への生前贈与での、そのほかの節税方法

ここまで説明してきた暦年課税(暦年贈与)や相続時精算課税、そのほかの非課税特例は孫に限らず子にも適用できるものでしたが、孫特有の節税方法には次のようなものがあります。

孫は「7年内加算」の対象外

7年内加算とは、贈与者が亡くなる7年以内に相続人に対して行われた贈与は、死亡時に相続人の相続財産に加算され、相続税が加算される制度です(※2024年1月1日以降の贈与から3年→7年になりました。)。

例えば、贈与者が亡くなる7年以内に毎年110万円の贈与を受けていたら、770万円の財産は相続税に加算されるということです。この生前贈与加算は、贈与者の体調が悪くなったときに、急に相続税対策として贈与枠を利用する人がいるためのもので、相続税逃れを防止する制度です。

しかし、この制度は「相続または遺贈により財産を取得したもの」に適用されるため、法定相続人でない孫は7年内加算の対象外なのです。相続人ではない孫へ生前贈与することによって相続財産が減るので、有効な相続税対策になるというわけです。相続発生の直前でも贈与できるという点もメリットでしょう。

ただし、例外もあります。遺言書によって孫に財産を渡したり、生命保険を孫が受け取るようになっている場合、孫が「相続または遺贈により財産を取得したもの」になりますので、7年内加算が適用されます。

一世代飛ばした贈与で、相続税が課される機会を減らす

通常、財産は祖父母から親、親から子へと下の世代へ引き継がれていき、そと都度相続税や贈与税が課税されます。そこで、一世代飛ばして祖父母から孫へ引き継げば、一世代分の相続税や贈与税を課される機会が減り、節税することができます。

ただし、孫は一親等ではないので、代襲相続人となった場合を除いて、相続税額の2割加算が適用されます。

▼めんどうな相続手続きは専門家に依頼しましょう▼孫に生前贈与する際の注意点

孫への生前贈与のメリットや、課税制度、非課税特例について説明してきましたが、デメリットや注意点を知っておくことも大切です。以下の項目を見て、より自分にあった節税対策を検討しましょう。

贈与があったことを証明できるようにしておく

生前贈与を成立させるためには、贈与者と受贈者の双方が生前贈与があったことを認識し、受贈者が贈与財産を管理していることが必要です。孫への贈与においてよくあるケースですが、孫が生前贈与について知らなかったり、了承していなければ生前贈与は成立しませんので注意しましょう。

生前贈与をする際は、贈与契約書を作成すると生前贈与したことを立証しやすくなりますので、贈与の都度、贈与契約書を作成するようにしましょう。

現金手渡し、名義預金は税務署に否認されてしまうことが多々あります。

名義預金とは、形式的には子や孫の名前で預金しているのですが、実質的には親や祖父母が管理している預金のことです。孫が自由に使えない状態だと思われないように、孫の印鑑で届け出をする必要があります。

現金で手渡しをするだけでは贈与の記録が残りにくいため、銀行振り込みなどで贈与したお金の流れがわかるようにしておきましょう。

また、不動産、車、有価証券などを贈与したつもりでも、名義変更していない場合は贈与があったと判断されない可能性がありますので注意しましょう。

遺留分を侵害すると、遺留分侵害額請求されるおそれがある

遺留分とは、法定相続人が最低限の相続財産を受け取る権利のことを言い、その権利が侵害された場合、相続財産を取り返すことを遺留分侵害額請求といいます。遺留分は、法律上その取得が保障されているものなので、生前贈与や遺言によってもこの権利を侵害することは原則としてできません。

したがって、相続人になる人へ贈与した財産は、相続の際の遺留分侵害額請求の対象とされる可能性があります。このようなトラブルを避けるためには、贈与者の財産を試算して、ほかの法定相続人に遺留分として確保しておくべき財産額を確認しておくことが重要です。

特別受益の持ち戻し

特別受益とは、相続人が複数いる場合に、一部の相続人が被相続人からの遺贈や贈与によって特別に受けた利益のことです。

特別受益があった場合は、特別受益の価額を相続財産の価額に加えて相続分を算定し、その相続分から特別受益の価額を控除して特別受益者の相続分は算定されます。このようにして相続分を算定することを特別受益の持ち戻しといいます。なお、相続分以上に特別受益があったとしても返金する必要はなく、相続分がゼロになるだけです。

【例】相続人はA、Bの2人がおり、Aのみが1,000万円の生前贈与を受け取っており、相続財産の価額が3,000万円の場合

Bの相続分:(3,000万円+1,000万円)÷2=2,000万円

Aの相続分:2,000万円-1,000万円=1,000万円

孫が法定相続人の場合には、特別受益の持ち戻しにより孫の相続分が減る可能性があります。しかし、遺言等によって、被相続人が特別受益の持ち戻しを免除する意思を表示した場合は、持ち戻しを防ぐことができます。

老後の生活を圧迫しないよう注意が必要

孫のことを思う気持ちは分かりますが、自分の生活を圧迫してしまうほど贈与してしまうと、老後が楽しめないばかりか、かえって孫に迷惑をかけてしまうことになりかねません。節税だけでなく、自分の生活を第一に考えましょう。

住宅取得等資金の贈与の非課税特例を利用すると、小規模宅地等の特例が利用できなくなる

小規模宅地等の特例とは、自宅の評価額を330㎡まで8割減にできるメリットがとても大きな制度です。この特例が適用できるのは、配偶者、同居の親族、家を持っていない親族のいずれかですが、配偶者以外は、 住宅取得等資金の贈与税の非課税の適用を受ける際に自宅を取得すると、小規模宅地等の特例を利用できなくなります。

不動産の贈与の場合、不動産取得税が発生するとともに登録免許税が相続の場合よりも高くなる

土地・不動産を相続した場合、登録免許税0.4%、不動産取得税なしとなります。一方、生前贈与の場合は、固定資産評価額の2%の登録免許税と、固定資産評価額の3%の不動産取得税が課されてしまい、余分な費用がかかることになります。

【例】固定資産評価額が3,000万円の場合の登録免許税

相続の場合:3,000万円×0.4%=12万円

贈与の場合:3,000万円×2%=60万円

【例】固定資産評価額が3,000万円の場合の不動産取得税

贈与の場合のみ:3,000万円÷2×3%=45万円

(令和6年3月31日までに宅地を取得した場合は、その評価額の2分の1を不動産所得税の標準額とする特例があります)

▼相続手続きは一人で悩まず専門家に相談しましょう▼まとめ

生前贈与の基本的な2つの課税制度、暦年課税制度(暦年贈与)と相続時精算課税制度に加え、非課税特例や孫の節税対策について説明しました。それぞれメリットとデメリットがありますので、上手に活用すれば節税になりますし、場合によってはかえって費用がかかってしまいます。判断に迷ったときは、税理士などの専門家に相談するのもいいでしょう。いい相続では相続に強い専門家を紹介していますので、お気軽にお問い合わせください。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

Webで無料相談はこちら

Webで無料相談はこちら