生前贈与とは?失敗しないための基礎知識をわかりやすく解説【行政書士監修】

相続税の対策のひとつに、生前贈与という方法があります。財産を贈与する際には、贈与税を納めなければなりませんが、非課税枠などを上手に活用することで、大きなメリットを得ることも可能です。

ここでは、生前贈与のメリット、贈与税の暦年課税制度と相続時精算課税制度、贈与税の非課税特例などについてご紹介します。

この記事はこんな方におすすめ:

「生前贈与を検討している人」「贈与税について知りたい人」

- 生前贈与によって非課税で財産が贈与できる場合がある

- 一方、財産の金額によっては、多額の贈与税がかかり節税にならないことも

- 暦年贈与では年間110万円まで非課税で贈与を受けられる

この記事の監修者

〈代表行政書士〉

宅地建物取引士・特定行政書士。大学卒業後、会計事務所にて相続対策に従事。依頼者に喜んでもらうことを目標に日々仕事に取り組む。

目次

贈与とは

贈与とは、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力が生じます(民法第549条)。すなわち、「無償でやるよ」「もらうよ」と双方に意思の合致があることが必要です。

この点は非常に重要で、のちに解説いたしますが、意思の合致がないと、実質的にもらっていないとみられて、税務署から贈与の否認を受けてしまうことも少なくありません。

また、贈与を検討される時期としては、お子様方の住宅取得時やご自身の財産承継の際などがありますが、今回はご自身の財産承継時の相続対策という視点で生前贈与を解説していきます。

▼相続対策は一人で悩まず専門家に相談しましょう▼

生前贈与とは

生前贈与とは、生きている間に財産を配偶者や子、孫などに贈与することです。一方、死亡してから財産を承継することを相続と言います。

生前贈与を行うと、相続税の課税対象となる財産を減らせるため、相続税を軽減できます。そのため相続税の節税対策として生前贈与を考える方もいらっしゃいます。それだけでなく生前贈与を行うことで、贈与する人(贈与者)にとっては、自分が生きているうちにあげたい財産をあげたい人に渡すことができ、さらに贈与者の死後、親族間でのもめ事を回避する効果も期待されます。

また、贈与される人(受贈者)にとっては、早期に資産が手に入ることで、住宅の購入や教育費の負担が減るというメリットがあります。若い世代に資金が渡ると経済が活性化されるという、国としてのメリットにもつながります。

しかし、生前贈与をすると相続税の節税にはなりますが、贈与税が課税されることもあります。したがって、節税のために生前贈与を考えている方は、贈与税と相続税の合計を試算して、どちらがより収める税金が少なくなるか確認する必要があります。

生前贈与は、いつ、誰に、何を贈与するかによって、税金だけでなく自分や家族のライフプランにも影響を与えます。住宅購入、入学、結婚などライフステージに変化があるときは、生前贈与を考える良い機会です。非課税特例や、細かな条件などによって税額は大きくかわりますので、専門家に相談すると良いでしょう。

なお、生前贈与できる財産は、現金や預貯金、土地や建物、有価証券、車、船舶、家具、宝石、絵画などさまざまなものがあります。

▼めんどうな相続手続きは専門家に依頼しましょう▼生前贈与をするメリット

実は、贈与税の方が相続税よりも税率が高く設定されています。しかし上手に生前贈与を行うことで以下のメリットがあります。

- 相続税の節税効果が望める

- 贈与する時期を自由に選べる

- 贈与する相手を自由に選べる

- 相続トラブルを防げる

節税効果が望める

生前贈与をすると相続税が課せられる相続財産が減るため、相続税の節税効果が期待できます。

前述のとおり贈与税は相続税よりも税率が高く設定されていますが、非課税で贈与できる控除額などがあるため、条件が合えば非課税で贈与することも可能です。基本的な制度は、「暦年課税制度」と「相続時精算課税制度」の2つですが、その他にもいくつかの非課税特例があるので、それらをうまく利用することで非課税で贈与することができるというわけです。

そもそも遺産総額が基礎控除以下になれば相続税はかからない

なお、相続税には基礎控除があり、相続や遺贈によって取得した財産及び相続時精算課税の適用を受けて贈与により取得した財産の価額の合計額が基礎控除額以下の場合は、相続税がかかりません。

したがって、相続税対策として生前贈与を検討する必要はありません。反対に、財産が多くても節税対策をすることで、相続財産を非課税枠内に収められる人もいるでしょう。

相続税の基礎控除額

- 3,000万円+600万円×法定相続人の数=基礎控除額

贈与する時期を自由に選べる

生前贈与ではいつ、誰に、何を贈与するか選べるので、ライフステージに合わせて受贈者の必要な時に必要なものを贈与できます。

また、土地や不動産、株式などの価値が変動するものを渡す場合は、将来価値が上がる可能性が高いものを生前贈与することで節税につながります。

贈与する相手を自由に選べる

故人の遺産を相続できるのは法定相続人と決まっていますが、生前贈与では、親族に限らず誰にでも財産を渡すことができます。例えば、「家族以外の人からの献身的な介護に報いるために生前贈与したい」ということも可能です。

相続トラブルを防げる

相続の際に多いトラブルは、誰がどの遺産をもらうかでもめることです。生前贈与は、自分が生きている間に特定の財産を特定の人へ確実に贈与できるため、相続時のトラブルを防ぐ効果も期待できるでしょう。

なお、遺言書でも誰に何を渡すか指定することができますが、遺言書に不備があれば無効になるおそれがありますし、生前贈与の方が手続きは簡単です。

また違うケースで、生前贈与と遺言書作成の両方をおこなうことで相続時のトラブルを防ぐ対策として有効な場合もあります。

ただし、生前の贈与の段階である程度の価額の財産の贈与と、詳細な財産の細目を記し、受贈者の相続分がないことを記した遺言書の作成の双方が必要になります。一般の方が試算するのは難しいので、税理士などの専門家へ相談することをお勧めします。

▼今すぐ診断してみましょう▼

贈与税の2つの課税システム「暦年課税制度」と「相続時精算課税制度」

贈与税の課税方法は「暦年課税」と「相続時精算課税」の2つがあり、一定の要件を満たす場合に「相続時精算課税」を選ぶことができます。

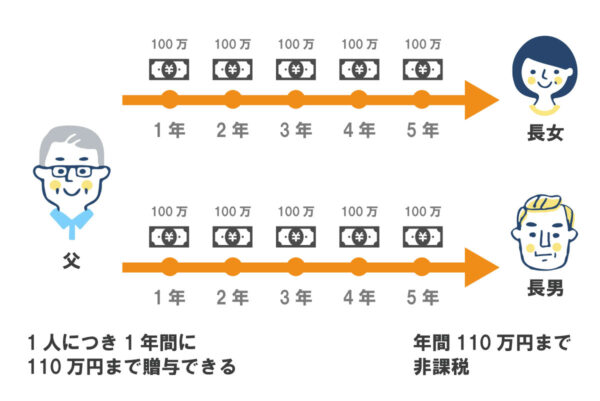

暦年課税を選択すれば、1年間で110万円まで非課税で贈与を受けることができます。相続時精算課税を選択すれば、1人から累計で2,500万円までの贈与には贈与税が課されません。

暦年課税制度とは

暦年課税とは、受贈者が1月1日~12月31日までの1年間に受け取った財産の合計額が110万円を超えた場合、110万円を超えた分に対して贈与税が課税される制度です。受贈者が相続時精算課税の申告をしなければ、暦年課税を選択したことになります。

贈与税の課税対象となる金額の計算式

- 1年間の贈与額-110万円=贈与税の課税対象となる金額

贈与税額の計算式

- 贈与税の課税対象となる金額×税率-控除額=贈与税額(後述の計算例参照)

暦年課税のポイント

暦年課税の最大のポイントは、年間110万円までなら非課税で贈与できることです。贈与額が基礎控除額の範囲内なら贈与税がかからないため、贈与があったことを申告する必要はありません。

このときの注意としては、後述しますが、後々課税されてしまう可能性があるので、贈与契約書で贈与の証拠を残すことと、銀行振込などでお金の流れを記録しておくことを徹底しましょう。

もう1つのポイントは、何度でも繰り返し利用できるということです。年間110万円というと、たくさん財産を持っている人には節税効果が少ないと思われるかもしれませんが、10年間続ければ1,100万円を非課税で贈与することができるというわけです。

注意するべき点は、「110万円まで非課税」というのは、「贈与する側1人につき」ではなく、「贈与される側1人につき」だということです。受贈者1人につき110万円まで非課税です。したがって、何人から贈与されても、受贈者1人が1年間に贈与された額が110万円以下であれば、贈与税はかかりません。

【例1】2人から1年間に50万円ずつ贈与を受けた場合

贈与された金額(50万円×2人=100万円)≦基礎控除額(110万円) → 贈与税は発生しない

【例2】2人から1年間に110万円ずつ贈与を受けた場合

贈与された金額(110万円×2人-110万円)≧基礎控除額(110万円) → 基礎控除額を超えた金額に対して、贈与税がかかる

暦年課税の2つの税率、「一般税率」と「特例税率」

贈与税率は、贈与者と受贈者との続柄や受贈者の年齢に応じて、「一般税率」と「特例税率」に区分されています。

親や祖父母など(直系尊属)から、18歳以上の子や孫など(直系卑属)への贈与財産は、「特例贈与財産」として、「特例税率」が適用されます(年齢は贈与の年の1月1日時点で)。

【一般贈与財産用】(一般税率)

| 基礎控除後の課税価格 | 200万円 以下 |

300万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

3,000万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

【特例贈与財産用】(特例税率)

| 基礎控除後の課税価格 | 200万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

4,500万円 以下 |

4,500万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

【例】祖父から22歳の孫へ500万円を贈与した場合(特例税率を適用)

- 基礎控除後の課税価格 500万円-110万円=390万円

- 贈与税額 390万円×15%-10万円=48.5万円

暦年課税の申告

暦年課税で贈与税がかかる場合、贈与税の申告と納税は、原則として受贈者が贈与があった年の翌年の2月1日から3月15日までにすることになっています。申告書は、郵便や信書便による送付、または税務署の時間外収受箱へ投函する方法のほか、e-Taxを利用して提出(送信)することができます。

また、申告期限までに申告しなかった場合や、実際にもらった額より少ない額で申告した場合には、本来の税金のほかに加算税がかかります。納税が期限に遅れた場合は、その遅れた税額に対して延滞税がかかりますので注意しましょう。

暦年課税の持ち戻しの対象期間の変更

令和5年度税制改正により、暦年課税における相続税の持ち戻し期間が3年から7年に変更になりました。これは令和6年1月1日以降の贈与から適用されます。

相続税の持ち戻しとは、被相続人の相続財産のほかに、贈与されていた財産を相続財産として相続税の計算に含めることを言います。令和6年1月1日以前は被相続人の亡くなる前3年間に贈与した財産について相続財産に持ち戻すことになっていましたが、これが7年間に延長されたということです。

ただし、ただ対象期間が延長されたわけではなく、4~7年以上前のものはその期間に贈与された額から100万円控除した額が持ち戻しの対象となります。

暦年課税のまとめ

- 贈与者:条件なし

- 受贈者:条件なし(贈与者の直系卑属で18歳以上なら特例税率を適用)

- 非課税枠:受贈者1人当たり年間110万円

- 非課税枠を超えた場合の課税:110万円を超えた額の10~55%

- 贈与税の申告:110万円以下なら不要

- 申告と納付の期限:贈与の翌年の2月1日~3月15日

メリット:

- 計画的な贈与によって相続財産を減らし、税負担を軽減できる

- 相続権がない人にも贈与可能

デメリット:

- 非課税枠が小さい

- 非課税枠を超えた場合の税率が高い

ただし、相続税の税率は贈与税よりも低く設定されているため、相続税で課税された方が税の負担が軽いケースもあります。どちらが有利になるかを判断するには、税理士などの専門家に試算してもらうと良いでしょう。

▼相続対策は一人で悩まず専門家に相談しましょう▼

相続時精算課税制度とは

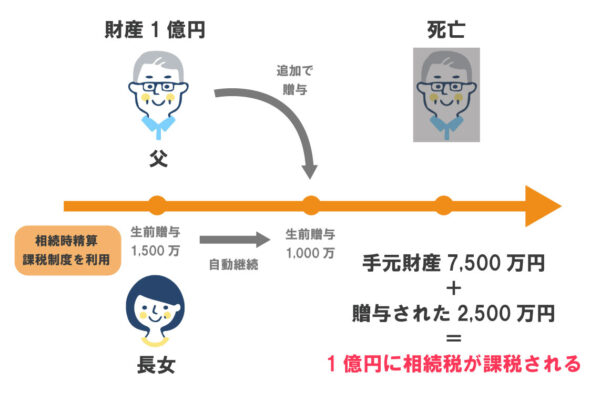

相続時精算課税は、贈与の年の1月1日時点で60歳以上の親や祖父母から、18歳以上(令和4年3月31日以前の贈与については「20歳」)の子や孫へ贈与する場合に選択することが可能です。相続時精算課税を選択すると、その贈与者から受け取った財産の合計が2,500万円になるまで贈与税が非課税となる制度です。

ただし、 贈与された財産は、相続発生時に相続財産に加算され、相続税が課税されます。つまり、本来贈与税を課税するものを、相続税の課税対象にして、課税されるタイミングを 先送りにする制度ということです。

例えば、親の1億円の財産のうち2,500万円を相続時精算課税制度を使って子に贈与したら、贈与税はかかりませんが、親が亡くなって相続が発生したときには、残りの7,500万円の財産に贈与財産の2,500万円が加算されて、相続財産を1億円として相続税を計算します。

相続時精算課税制度のポイント

相続時精算課税制度により贈与できる金額、回数に制限はなく、2,500万円の特別控除額は複数年にわたり利用できます。例えば、1年目に1,000万円、2年目に1,000万円、5年後に500万円(合計2,500万円)贈与した場合、3回の贈与とも贈与税はかかりません。何度でも特別控除額(非課税枠)を利用することができます。

また、暦年課税とは異なり、贈与者1人から最大で2,500万円まで非課税で贈与を受けられる制度です。したがって、父から2,500万円、母から2,500万円の贈与を受けた場合も、贈与税はかかりません。非課税で贈与を受けることができます。

また、父母それぞれから贈与を受ける場合は、父からの贈与は相続時精算課税、母からの贈与は暦年課税という選択も可能です。ただし、同じ贈与者からの贈与において相続時精算課税制度と暦年課税を併用することはできないので、ある年の贈与が110万円以下でも贈与税の申告が必要です。

もし、贈与額の合計が2,500万円を超えた場合は、超えた分の金額について一律20%の贈与税がかかります。

【例】父からの3,000万円の贈与について、相続時精算課税制度を選択する場合

- 贈与税が課税される金額 3,000万円-2,500万円=500万円

- 贈与税額 500万円×20%=100万円

相続時精算課税制度のメリット

相続時精算課税制度は、課税の時期が先送りされるだけでメリットが少ないように感じますが、贈与するタイミングによって大きなメリットを生みます。

親や祖父母が生きている間に子や孫にまとまったお金を贈与できる

第一に、親や祖父母が生きている間に子や孫にまとまったお金を贈与することができます。子の住宅購入資金や孫の教育費の援助など、大きな金額が必要な時に生きたお金として使うことができるというわけです。また、相続時に分割しづらい土地などの財産も、この制度を使えばスムーズに贈与できます。

将来値上がりする可能性のある財産を贈与することで、相続時の税負担を軽減できる可能性がある

第二に、贈与した財産は贈与時の価額で相続時に課税されるため、将来値上がりする可能性が高い財産を値上がり前に贈与することで、相続時の税負担を軽減できる可能性があるのです。例えば、500万円の時価で贈与した株式が相続時に1,000万円になっていても、相続財産に加算される金額は500万円になります。

親の財産を減らすことで相続税も減らせる

第三に、賃貸アパートなどの収益を生む不動産を所有している場合、早めに贈与しておけば、家賃収入が親ではなく子に貯まるため、親の財産が少なくなり相続税の負担が減ることになります。特に収益性の高い超高額な物件の贈与などの場合は、収益の移転のメリットが大きく享受できる場合があります。

ただし、相続税の税率は贈与税よりも低く設定されているため、暦年課税制度により贈与税に課税された方が有利なケースもあれば、相続時精算課税制度を利用した方が有利なケースもあります。また、贈与をせず相続税で課税された方が税の負担が軽いケースもあります。最適な方法を判断するには、税理士などの専門家に試算してもらうと良いでしょう。

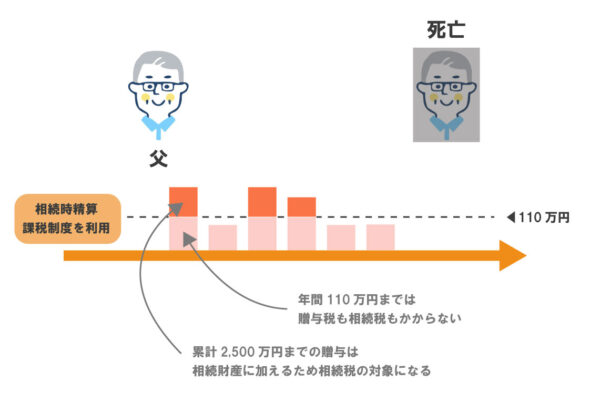

令和6年1月より新しい相続時精算課税制度が適用

令和5年度の税制改正において、相続時精算課税制度に年間110万円の基礎控除が創設されます。年間110万円以下の贈与であれば贈与税はかからず、さらに、累計2,500万円までの特別控除に含める必要はありません。

相続時精算課税制度を選択する初年度に提出する書類

これまでの相続時精算課税制度では、相続時精算課税制度を選択した初年度には「相続時精算課税選択届出書」「贈与税申告書」「添付書類」を揃えて税務署へ必ず申告する必要がありました。

しかし、新しい相続時精算課税制度を選択では、基礎控除の年間110万円を超えるかどうかで提出書類が異なります。

- 110万円超…贈与税申告書と相続時精算課税選択届出書をあわせて提出

- 110万円以下…相続時精算課税選択届出書のみ提出

申告期限に間に合わない場合は特別控除2,500万円を利用できず、一律20%の贈与税が課税されるため注意してください。

なお、2年目以降については110万円超は贈与税申告書を提出し、110万円以下は申告不要となります。

相続時精算課税制度の注意点

相続時精算課税制度の注意すべき点も確認しておきましょう。

税務署への申告が必要

相続時精算課税制度での注意点は、必ず税務署へ申告する必要があるということです。新たに相続時精算課税の適用を受ける場合には、受贈者は、贈与税の申告期間内に「相続時精算課税選択届出書」「贈与税申告書」「添付書類」を所轄の税務署に提出しなければなりません。新しい相続時精算課税制度でも、少なくとも届出書の提出は必要ですので注意してください。

申告期間内にこれらの提出がない場合は相続時精算課税の適用を受けることはできず、暦年贈与が適用されます。 同一の贈与者からの2回目以降の贈与については、納税額がなくても申告が必要です。ただし、相続時精算課税選択届出書と添付書類の提出は不要です。

なお、相続が発生した際、相続時精算課税を適用して贈与を受けた財産を相続財産に加算した額が相続税の基礎控除額以下であれば相続税の申告の必要はありません。相続時精算課税制度を適用して過去に払った贈与税額が、相続税額よりも多い場合には、相続税の申告をすることにより相続税を超えた分の還付を受けることができます。

前述のとおり、令和6年1月1日以降の贈与で取得する財産にかかる相続税もしくは贈与税については新しい相続時精算課税制度が適用されるため、間違えないようにしてください。

相続時精算課税制度を選択すると暦年課税に戻すことができない

2つ目は、一度相続時精算課税制度を選択すると撤回できず、暦年課税に戻すことはできないという点です。相続時精算課税制度の特別控除額は合計2,500万円以内であれば年度を分けて何回でも使うことができますが、ある年の贈与が110万円以下であったとしても暦年課税の基礎控除を使うことができず申告が必要で、最終的には相続財産に加算されます。

小規模宅地等の特例が使えなくなる

3つ目は、相続時精算課税制度を使って自宅を贈与した場合、小規模宅地等の特例が使えなくなることです。これは、一定の要件を満たせば相続時の自宅の土地の評価額が80%減額になるというとてもメリットの大きな特例です。例えば、親の自宅の土地の評価額が1億円で、特例を使えば2,000万円の評価額になるところ、相続時精算課税を使うと1億円のままになるということです。

相続時精算課税のまとめ

- 贈与者:60歳以上の親、祖父母

- 受贈者:18歳以上の子、孫

- 非課税枠:贈与者ごとに2,500万円

- 非課税枠を超えた場合の課税:2,500万円を超えた額に対して20%

- 贈与税の申告:必要

- 申告と納付の期限:贈与の翌年の2月1日~3月15日

メリット:

- まとまったお金を必要な時に渡せる

- 相続税がかからない人には有効

- 贈与された財産が値上がりしたら有効

- 令和6年1月以降であれば年間110万円まで

デメリット:

- 一度選択すると変更できない

- 課税の先送りに過ぎず、節税対策としては使いにくい

贈与税の非課税特例

暦年課税制度と相続時精算課税制度以外にも、贈与税には財産の種類や使途によりさまざまな非課税特例があります。これらを活用して、さらなる節税対策が可能になります。

配偶者への自宅(居住用不動産)の贈与

配偶者への自宅(居住用不動産)の贈与は、結婚して20年以上たつ夫婦の場合、夫婦間で2,000万円まで非課税で自宅を生前贈与できる制度です。対象となるのは自宅か、自宅を購入するための資金で、同じ配偶者からの贈与は一生に一度しか適用を受けられません。

この配偶者控除は、暦年課税制度の非課税枠110万円と併用可能で、最高2,110万円まで贈与税が非課税になります。また、この贈与後3年以内(令和6年1月1日の贈与より7年)(に贈与者が亡くなった場合でも、この特例を使った財産のうち配偶者控除額に相当する金額(最高2,000万円)は相続税の計算上、相続財産に加算されることはなく、とても有効な手段です。

ただし、受贈者が贈与を受けた年の翌年3月15日までにその不動産に住み、その後も住み続けることなどの条件があります。また、控除を受けるには税務署への申告が必要です。さらに、贈与税はかからなくても、不動産の名義変更をする際の登録免許税や不動産取得税は発生するので注意しましょう。

夫婦の間で居住用の不動産を贈与したときの配偶者控除のまとめ

- 贈与者:結婚後20年以上の配偶者

- 受贈者:結婚後20年以上の配偶者

- 非課税枠:2,000万円

- 贈与税の申告:必要

- 申告期限:贈与の翌年の2月1日~3月15日

メリット:

- 相続開始前3年以内(令和6年1月1日の贈与より7年)の生前贈与加算の対象外

- 暦年課税制度と併用可能

デメリット:

- 内縁の場合は適用されない

- 贈与された側が先に亡くなった場合、相続税対策にはならない

- 相続税の配偶者控除の方が有効な場合がある(配偶者が相続した価格が、法定相続分か1億6,000万円のいずれか高い方までの場合には、相続税が課税されません)

- 相続の際の小規模宅地等の特例の方が有効な場合もある(この場合、相続後に売却したり賃貸に出したりすることが可能)

- 不動産取得税や登録免許税がかかる

子どもなどへの住宅購入資金の贈与

子どもなどへの住宅購入資金の贈与は、親や祖父母から、18歳以上(令和4年3月31日以前の贈与については「20歳」)の子や孫に、住宅購入や増改築のための資金を贈与したとき、一定額まで贈与税が非課税になる制度です。(平成27年1月1日から令和5年12月31日まで)

非課税枠は、売買契約や請負契約等の締結日や住宅の種類により異なります。

住宅用の家屋の新築等に係る対価等の額に含まれる消費税等の税率が10%である場合

| 住宅用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 平成31年4月1日~令和2年3月31日 | 3,000万円 | 2,500万円 |

| 令和2年4月1日~令和3年3月31日 | 1,500万円 | 1,000万円 |

| 令和3年4月1日~令和3年12月31日 | 1,500万円(*1) | 1,000万円(*1) |

| 令和4年1月1日~令和5年12月31日 | 1,000万円 | 500万円 |

上記以外の場合

| 住宅用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| ~平成27年12月31日 | 1,500万円 | 1,000万円 |

| 平成28年1月1日~令和2年3月31日 | 1,200万円 | 700万円 |

| 令和2年4月1日~令和3年3月31日 | 1,000万円 | 500万円 |

| 令和3年4月1日~令和3年12月31日 | 1,000万円(*1) | 500万円(*1) |

| 令和4年1月1日~令和5年12月31日 | 1,000万円 | 500万円 |

国税庁のHPより(*1 令和3年度「税制改正の大綱」により、令和3年3月31日までと同額に引き上げ)

こちらの制度も、非課税の適用を受けた金額は3年内加算の対象外なのでとても有効な手段です。なお、特例を受けるには、一定の書類を添付して税務署への申告が必要です。

また、この制度では暦年課税制度の併用も可能です。住宅取得資金の非課税対象となるのはあくまで住宅の購入や増改築のための費用で、仲介手数料など諸費用にあてることはできません。したがって、諸費用部分は暦年課税の基礎控除110万円を適用すると良いでしょう。

なお、この制度を利用するにあたっては、以下のような条件がありますので注意してください。

住宅取得資金の非課税特例の条件

- 贈与を受けた年の受贈者の所得が2,000万円以下

- 配偶者の親や祖父母からの贈与は対象外(養子縁組をしている場合は対象)

- 受贈者は過去に住宅取得資金について贈与税の非課税措置を受けていないこと

- 配偶者や親族から家屋の取得をしたものではないこと

- 贈与を受けた年の翌年3月15日までに全額をあてて新築等をすること

- 贈与を受けた年の翌年3月15日までにその家に住んでいること

- 登記簿上の床面積が40㎡(*2)以上240㎡以下、かつ、2分の1以上が居住用であること

- 新築または昭和57年(1982年)1月以降の新耐震基準に適合している住宅であること

(*2 令和3年度「税制改正の大綱」により贈与を受けた年の所得が1,000万円以下の場合に限り、床面積要件の下限を40㎡以上に引き下げ、令和3年3月3日以後に贈与を受けた住宅取得等資金の贈与税に適用)

直系尊属から住宅取得等資金の贈与を受けた場合の非課税制度のまとめ

- 贈与者:親や祖父母

- 受贈者:18歳以上の子や孫 (贈与を受けた年の1月1日時点)

- 非課税枠:表を参照

- 贈与税の申告:必要

- 申告期限:贈与の翌年の2月1日~3月15日

メリット:

- 3年内加算(令和6年1月1日の贈与より7年)の適用外

- 暦年課税制度または、相続時精算課税制度と併用可能

デメリット:

- 残額分については非課税限度内であっても贈与税が課せられる

- 貸したり転売したりすると課税されることがある

直系尊属から子どもなどへの結婚・子育て資金の贈与

子どもなどへの結婚・子育て資金の贈与は、親や祖父母(直系尊属)から、18歳以上(令和4年3月31日以前の贈与については「20歳」)50歳未満の子や孫に、結婚や子育てのための資金を贈与したとき、1,000万円まで贈与税が非課税になる制度です(平成27年4月1日から令和7年3月31日までの期間限定措置(*3))。

もともと、扶養している家族の結婚費用や出産費用は贈与税の対象外ですが、その贈与は結婚や出産のたびに行うことが前提です。この制度は、結婚や子育てのために必要な資金を前もって一括贈与しても贈与税が非課税になるのが特徴です。

この制度が適用される結婚・子育て資金の範囲には以下のようなものがあります。

- 挙式費用

- 新居費用(家賃、敷金など)

- 引っ越し費用

- 不妊治療費用や妊婦検診費用

- 分娩費用や産後ケア費用

- 子の医療費や保育料

この制度を使うためには、受贈者が金融機関との一定の契約に基づき「結婚・子育て資金口座」を開設し、金融機関を経由して「結婚・子育て資金非課税申告書」を税務署に届け出る必要があります。贈与された資金は結婚・子育て資金口座に預け入れ、必要になったときに引き出します。資金を引き出したときは、結婚・子育て費用の領収書を所定の期日までに金融機関に提出しなければなりません。

なお、受贈者が50歳の時点で口座に残高がある場合は、贈与税の対象となりますので使い切れる額を贈与しましょう。また、契約期間中に贈与者が死亡した場合は、相続税の課税対象となります。

直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税制度のまとめ

- 贈与者:親や祖父母

- 受贈者:18歳以上50歳未満の子や孫(前年の所得が1000万円以下)

- 非課税枠:1,000万円(結婚資金は300万円まで)

- 届出:金融機関を経由して「結婚・子育て資金非課税申告書」を税務署へ

- 提出期限:口座開設の日

メリット:

- 3年内加算(令和6年1月1日の贈与より7年)の適用外

- 暦年課税と併用可能

- 相続税の2割加算の適用外(*4)

*4 令和3年度税制改正大綱により、令和3年4月1日以後の贈与等により取得した資金については、2割加算の対象になりました。

デメリット:

- 贈与者が亡くなった時点で特例の適用が消失する

- 金融機関への領収書の提出が面倒

2割加算とは、相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、被相続人の一親等の血族(代襲相続人となった孫を含む)及び配偶者以外の人である場合には、その人の相続税額にその相続税額の2割に相当する金額が加算される制度です。

親や祖父母から孫などへの教育資金の贈与

これは、親や祖父母から、30歳未満の子や孫に、教育資金を贈与したとき、1,500万円まで贈与税が非課税になる制度です。(平成25年4月1日から令和8年3月31日まで)

結婚・子育て資金の非課税制度と同様に、扶養者が教育資金を出しても本来扶養義務の範囲の行為として贈与税は非課税ですが、その贈与は教育資金が必要になるたびに行う必要があります。この制度は、教育資金を前もって一括贈与しても贈与税が非課税になるのが特徴です。

この制度が適用される教育資金の範囲には以下のようなものがあります。

- 入学金、授業料、入園料、保育料、施設設備費又は入学(園)試験の検定料など

- 学用品の購入費、修学旅行費、学校給食費など

- 学習塾や習い事などの費用や、そこで使用する物品の購入費(23歳の誕生日まで適用)

- 通学定期券代、留学のための渡航費などの交通費

この制度を使うためには、受贈者が金融機関との一定の契約に基づき「教育資金口座」を開設し、金融機関を経由して「教育資金非課税申告書」を税務署に届け出る必要があります。贈与された資金は教育資金口座に預け入れ、必要になったときに引き出します。資金を引き出したときは、教育費用の領収書を所定の期日までに金融機関に提出しなければなりません。

なお、口座に残高がある場合は、次のように課税対象となります。受贈者が30歳の時点で学校等に在学していなかったり、教育訓練を受けていない場合、贈与税の対象となります。受贈者が40歳に達した場合も、贈与税の対象となります。また、契約期間中に贈与者が死亡した場合は、贈与者の相続財産の課税価格が5億円を超えると、残額も課税対象となります。

孫が受遺者の場合は相続税の2割加算が適用されるため、相続税の負担が大きくなることがあります。

直系尊属から教育資金の一括贈与を受けた場合の非課税制度のまとめ

- 贈与者:親や祖父母

- 受贈者:30歳未満の子や孫(前年の所得が1,000万円以下)

- 非課税枠:1,500万円(学校以外の費用は500万円まで)

- 届出:金融機関を経由して「教育資金非課税申告書」を税務署へ提出

- 提出期限:口座開設の日

メリット:

- 3年内加算(令和6年1月1日の贈与より7年)の適用外

- 暦年課税制度と併用可能

デメリット:

- 金融機関への領収書の提出が面倒

生命保険を相続税対策に活用する

生命保険は相続税対策に欠かせないツールです。生命保険には3つのメリットがあります。相続税計算上非課税枠があること、保険金は受取人の財産であるということ、現金がすぐ手に入ることです。

生命保険は「500万円×法定相続人の人数」まで非課税

保険金には、「500万円×法定相続人の人数」の非課税枠があります。例えば妻と子2人の計3人が法定相続人なら、預金1,500万円を相続すると、その全額が相続税の課税対象になりますが、相続人が死亡保険金として受け取れば非課税になります。

生命保険は、故人の遺産ではなく受取人の財産

非課税枠を超える死亡保険金は、みなし相続財産として相続税の課税対象になりますが、あくまで税金の計算上そうみなしているだけであり、法律上、保険金は故人の遺産ではなく受取人自身の財産なので、故人の遺産を相続したことにはなりません。

原則、遺産分割の対象にもならず、残したい人に多く財産を残せます。また、相続放棄をしても受け取れます。

死亡保険金には必ず相続税がかかるというわけではありません。契約の仕方によってかかる税金の種類が異なりますので、自分にメリットの大きい契約形態を確認しましょう。

1.契約者=被保険者

例えば、親が自分自身に保険をかけて受取人が子の場合、保険金が非課税枠以上なら相続税がかかります。

2.契約者=受取人

子が保険料を払って親に保険をかけ、受取人が子の場合、保険金は一時所得として所得税がかかります。例えば、生前に親が子に現金を贈与し、それを子が保険料にあてれば、相続財産が減るので、相続税が軽減できます。ただしその生前保険料相当の贈与が後掲の定期贈与とみられる可能性が高まります。

3.契約者(保険料負担者)≠被保険者≠受取人

契約者(保険料負担者)でない人が生命保険金を受け取ると、贈与税がかかります。被保険者の死亡により、(生存)契約者から受取人へ財産の移転が行われるからです。

しかし同じように受取人が保険料を負担していなくても、契約者=被保険者の場合は、1のとおり、被保険者(=契約者)の死亡により、(死亡)契約者(=被保険者)から受取人へ財産の移転が行われますので贈与税ではなく相続税の課税対象となります。

現金がすぐ手に入る

現金が受取人に入るということは、相続税の納税資金にできるということです。

相続税の納税は、原則現金納付です。税率が30%を超えるような場合、何も手当していないと、途端に困難な状況に直面してしまいます。

相続対策を行う専門家から見ると、相続財産の評価額を下げることより、まず納税資金の確保が何より優先順位の高い問題です。

現金納付が困難な場合は延納、延納によっても困難な場合は物納という方法もあります。相続財産の売却という方法もあります。しかし、運よく売却できるかは、その時になってみないとわかりません。生命保険で手に入る保険金は、金額が読める確かな納税資金となります。

▼相続対策は一人で悩まず専門家に相談しましょう▼

生前贈与のデメリットや注意点

これまで生前贈与のメリットや、課税制度、非課税特例について説明してきましたが、デメリットや注意点を知っておくことも大切です。以下の項目を見て、より自分にあった節税対策を検討しましょう。

相続に比べて税金が高くなる場合がある

生前贈与のデメリットは、相続税よりも高い贈与税を支払う可能性があること、贈与税以外にも税金がかかるケースが多いということです。

下の表のとおり、贈与税は相続税よりも税率が高く設定されています。

贈与税の税率

| 贈与税 | ||||

|---|---|---|---|---|

| 基礎控除(110万円)後の課税価格 | 一般 | 18歳以上の者への直系尊属からの贈与 | ||

| 税率 | 控除額 | 税率 | 控除額 | |

| 200万円以下 | 10% | - | 10% | - |

| 300万円以下 | 15% | 10万円 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 | 15% | 10万円 |

| 600万円以下 | 30% | 65万円 | 20% | 30万円 |

| 1,000万円以下 | 40% | 125万円 | 30% | 90万円 |

| 1,500万円以下 | 45% | 175万円 | 40% | 190万円 |

| 3,000万円以下 | 50% | 250万円 | 45% | 265万円 |

| 4,500万円以下 | 55% | 400万円 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 | ||

相続税の税率

| 相続税 | ||

|---|---|---|

| 法定相続分人の取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 1,000万円超 3,000万円以下 | 15% | 50万円 |

| 3,000万円超 5,000万円以下 | 20% | 200万円 |

| 5,000万円超 1億円以下 | 30% | 700万円 |

| 1億円超 2億円以下 | 40% | 1,700万円 |

| 2億円超 3億円以下 | 45% | 2,700万円 |

| 3億円超 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

また、基礎控除額は、贈与税よりも相続税の方が高くなっています。

- 贈与税の基礎控除額:受贈者1人あたり年間110万円

- 相続税の基礎控除額:3,000万円+600万円×法定相続人の数

したがって、安易に贈与してしまうとかえって損をすることになりかねません。

生前贈与と相続とでどちらが得策なのかを知るには、まず自分の資産を把握して、さまざまな控除なども適用した上で相続税を試算してみることです。そして、相続税の税率と比較してより低い贈与税の税率の範囲で贈与を行えば、節税することができます。

【例】相続財産3億円で法定相続人が子2人の場合

相続税の基礎控除額:3,000万円+600万円×2人=4200万円

法定相続分の取得金額:(3億円-4,200万円)÷2人=1億2,900万円→相続税の税率40%

⇒この場合、贈与税の一般税率30%の課税価格600万円と基礎控除額110万円の合計710万円以下で贈与をすれば、相続税の節税になります。

また、不動産の場合には、贈与による名義変更にともなう、不動産の登記手数料、登録免許税、不動産取得税などが発生します。相続による名義変更なら登録免許税は固定資産税評価額の0.4%・不動産取得税なしに対し、贈与だと、固定資産税評価額の2%の登録免許税と、固定資産税評価額の3%(住宅以外の家屋は4%)の不動産取得税が課されてしまい、不動産の生前贈与には余分な費用がかかります。

税務署に贈与を否認される可能性がある

生前贈与を成立させるためには、贈与者と受贈者の双方が生前贈与があったことを認識し、受贈者が贈与財産を管理していることが必要です。よくあるケースですが、受贈者が生前贈与について知らなかったり、了承していなければ生前贈与は成立しませんので注意しましょう。

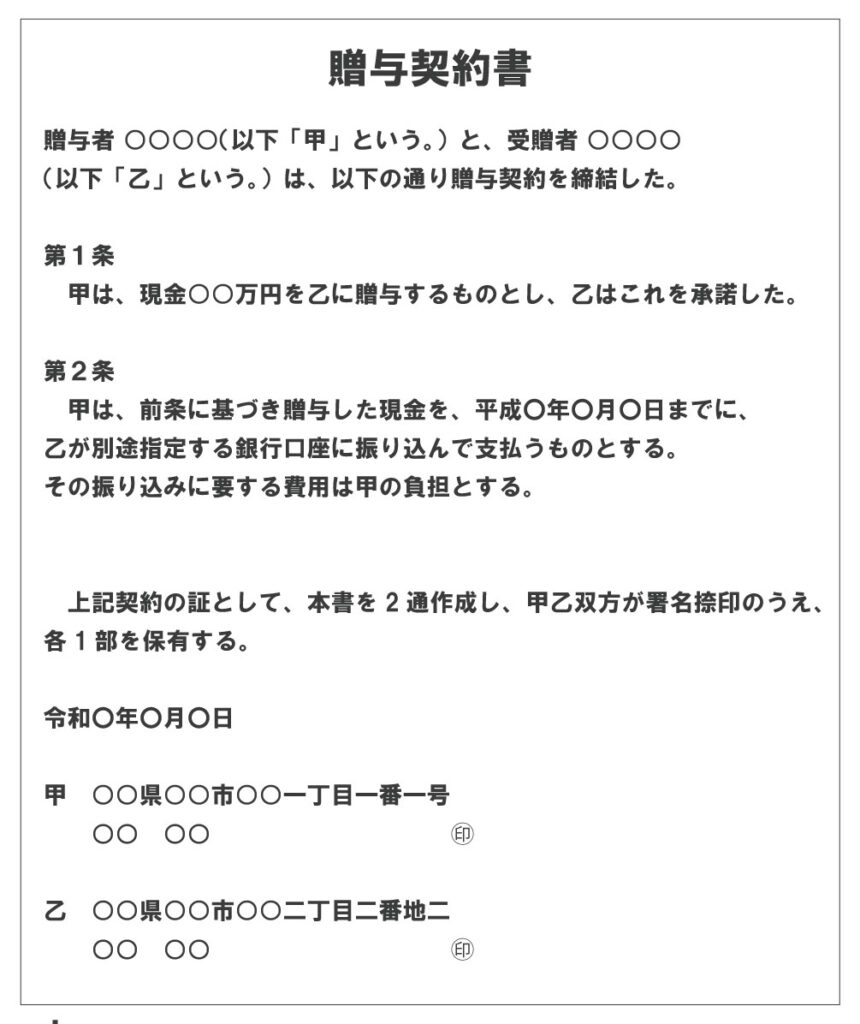

生前贈与をする際は、贈与契約書を作成すると生前贈与したことを立証しやすくなりますので、贈与の都度、贈与契約書を作成するようにしましょう。

現金手渡し、名義預金、へそくりなどは税務署に贈与を否認されてしまうことが多々あります。

名義預金とは、形式的には子や孫の名前で預金しているのですが、実質的には親や祖父母が持っている預金のことです。名義預金とみなされないように、通帳・印鑑は受贈者(子や孫)自身が管理し、受贈者が自由に使える状態にしておくことが必要です。

現金で手渡しをするだけでは贈与の記録が残りにくいため、銀行振り込みなどで贈与したお金の流れがわかるようにしておきましょう。

また、不動産、車、有価証券などを贈与したつもりでも、名義変更していない場合は贈与があったと判断されない可能性がありますので注意しましょう。

定期贈与とみなされる可能性がある

年間の贈与額が110万円以下であれば贈与税は課されませんが、毎年同じ金額を贈与し続けると定期贈与とみなされ、その全額を一度の贈与として贈与税が課されてしまうことがあります。

定期贈与とは、毎年ある一定の金額を贈与することが決まっている贈与のことです。定期贈与の場合、定期贈与の取り決めをした年に「定期金に関する権利」の贈与を受けたとして、贈与額の合計金額に対して贈与税が課税されます。

例えば、毎年110万円を10年に渡って贈与するという取り決めが行われた場合、取り決めを行った年に1,100万円の定期金に関する権利を贈与したとして、1,100万円に対して贈与税が課税されます。

対策としては、贈与をするたびに贈与契約書を作成することと、あえて110万円の基礎控除を少し超える贈与をして贈与税を払う方法があると言われています。贈与税を支払うことで生前贈与が行われている証しになり、節税対策だと疑われにくくなる。さらに毎年同額とせず金額を変えることも、対策の一つとなるという理由ですが、これらの方法が実際に効果があるかどうかはわかりません。

大切なことは、贈与契約書を作成し、振込で贈与をするなど、お金の流れを明確にすることです。

死亡前3年以内(令和6年1月1日の贈与より7年)の贈与は相続税の課税対象

贈与者が亡くなる前3年以内(令和6年1月1日の贈与より7年)に相続人に贈与された財産は、死亡時に被相続人の相続財産に加算され、相続税が加算されます。これを生前贈与加算と言います。

例えば、贈与者が亡くなる前3年間に毎年110万円の贈与を受けていたら、330万円の財産は相続財産に加算されるということです。この生前贈与加算は、贈与者の体調が悪くなったときに急に相続税対策として贈与税の非課税枠を利用する人がいるためのもので、相続税逃れを防止する制度です。

なお、二重課税とならないように、相続税から既に支払った贈与税の金額を差し引いた金額を相続税として納めれば良いこととなっています。ただし、贈与税として支払った金額が、課されるべき相続税よりも大きかった場合は、差額は還付されません。

遺留分侵害額請求対象とされる可能性がある

遺留分とは、法定相続人が最低限の相続財産を受け取る権利のことを言い、その権利が侵害された場合、その遺留分に対応した金額を取り返すことを遺留分侵害額請求(旧・遺留分減殺請求)といいます。遺留分は、法律上その取得が保障されているものなので、生前贈与や遺言によってもこの権利を侵害することは原則としてできません。

したがって、贈与した財産は、相続の際の遺留分侵害額請求(旧・遺留分減殺請求)の対象とされる可能性があります。このようなトラブルを避けるためには、贈与者の財産を試算して、他の法定相続人に遺留分として確保しておくべき財産額を確認しておくことが重要です。

納税資金を念頭にバランスよく生前贈与を行う

当然ながら、生前贈与を実行すれば贈与者の財産が少なくなり、相続税は少なくなります。しかし、現預金の贈与は簡単だからと現預金ばかり贈与していたら、相続財産が不動産ばかりになって、相続税の納税ができなくなってしまったりするようでは、本末転倒となってしまいます。

贈与者の生活を圧迫しないよう注意が必要

子や孫のことを思う気持ちは分かりますが、自分の生活を圧迫してしまうほど贈与してしまうと、老後が楽しめないばかりか、かえって子や孫に迷惑をかけてしまうことになりかねません。節税だけでなく、自分の生活を第一に考えましょう。

▼めんどうな相続手続きは専門家に依頼しましょう▼

贈与契約書の作成方法

生前贈与をおこなうときは事前に、贈与契約書の作成をおすすめします。贈与契約書を作成しておくことで税務調査が入っても贈与の証拠とすることができますし、親族間トラブルを防ぐこともできます。2通作成して割印をし、各自が1通ずつ保管すると良いでしょう。なお、いったん贈与契約書を作成すると、取り消すことはできないので注意してください。

贈与契約書に決まった書式はありませんが、

以下の項目を記載すると良いでしょう。

- 贈与する日付

- 誰から誰に贈与するか

- 何を贈与するか(不動産の場合は住所ではなく、所在・地番などを記載。200円の収入印紙を貼る)

- 贈与する条件

- 贈与する方法

- 贈与者と受贈者の、住所と氏名と実印(受贈者が未成年の場合、受贈者名と受贈者の親権者名を記載)

- 公証役場の確定日付

信頼性を高めるために、自署と、実印の押印が良いでしょう。また、公証役場で確定日付を付してもらうことによって、その日にその契約書が存在していたことが証明でき、より信憑性が高まります。

▼相続対策、迷っているなら今すぐ診断!▼

まとめ

この記事では生前贈与の基本的な課税制度や非課税特例、メリットやデメリットについて説明しました。贈与するものや金額、タイミングによって節税効果は大きく変わりますので、専門家に相談するなどして慎重に検討してください。

「いい相続」では、生前贈与や相続手続きの専門家をご紹介しています。「生前贈与でわからないことがある」「生前贈与を考えているけれどどうすれば良いかわからない」という方は、お気軽にお問い合わせください。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

Webで無料相談はこちら

Webで無料相談はこちら